İktisadi faaliyette meydana gelen döngüler (iş çevrimleri), vergi gelirlerini otomatik dengeleyiciler[1] aracılığıyla etkileyerek, kamu mali dengeleri üzerinde önemli etkilere yol açabiliyor. Hızlı büyüme dönemlerinde vergi gelirlerinde ortaya çıkan artışlar bütçe dengesini olumlu yönde etkilerken, daralma dönemlerinde vergi gelirlerinin düşmesi bütçe dengesinde bozulmaya neden oluyor. Bu bakımdan, vergi gelirlerinin iktisadi döngüler ile ilişkisinin yönü ve büyüklüğü, başka bir deyişle vergi gelirlerinin iktisadi döngülere duyarlılığı, bütçe performansı üzerinde belirleyici bir öneme sahip.

Bütçe gelir ve harcama kalemleri, temelde, iktisadi döngülere ve kamu otoritelerinin ihtiyari kararlarına bağlı olarak değişim göstermekte. Çoğu kamu harcamalarında ihtiyari karar bileşeni daha büyük bir ağırlığa sahipken, gelirlerde iktisadi döngüler daha belirleyici olmakta. Genel olarak, iktisadi döngülerin tüm vergi kaynaklarını aynı oranda etkilemediği ve bazı vergi kalemlerinin iktisadi faaliyetteki değişimlere daha duyarlı olduğu bilinmekte. Bunun yarattığı dalgalanmalar ise maliye politikası duruşunun bütçe dengesi üzerinden takip edilmesini güçleştirebiliyor. Bu yazı, Türkiye’de temel vergi kalemlerinin iktisadi döngülere olan duyarlılığının yönü ve büyüklüğünü analiz ederek vergi gelirlerinin döngüsel özelliklerine ilişkin bir çerçeve oluşturmayı amaçlıyor.

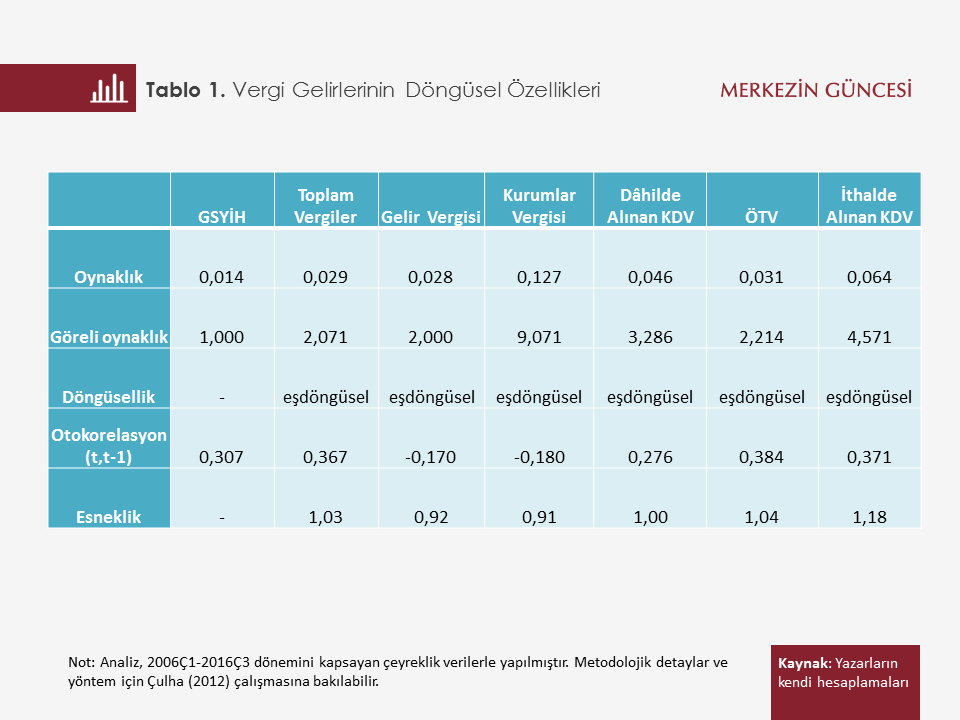

Çalışmanın bulguları, vergi gelirlerinin iktisadi döngülerden önemli ölçüde etkilendiğini ve iktisadi döngülerle aynı yönde hareket ettiğini gösteriyor (Tablo 1).

Bulgular, vergi gelirlerinin oynaklığının reel GSYİH’ye göre daha yüksek olduğuna işaret etmekte. Bu da, dolaylı vergilerde daha belirgin olmak üzere, vergi gelirlerindeki dalgalanmaların iktisadi döngülere kıyasla daha büyük olduğunu ima ediyor. Bu durumun, büyük ölçüde, vergi mevzuatında sıkça gerçekleştirilen değişikliklerden kaynaklandığını söylemek mümkün. Buna ek olarak, vergi gelirlerinin eşdöngüsel olduğu, başka bir deyişle vergi gelirleri ile reel GSYİH’nin aynı yönde hareket ettiği görülüyor. Bu da, vergi gelirlerinin iktisadi daralma dönemlerinde azaldığı, genişleme dönemlerinde ise arttığı anlamına geliyor.

İlgili değişkenin döngüsel bileşenine ilişkin olarak elde edilen otokorelasyon katsayısının mutlak değer olarak yüksek olması, bu değişkenin döngüsel bileşeninin daha kalıcı olduğunu gösteriyor. Bu çerçevede, dolaylı vergilerden ÖTV başta olmak üzere, ithalde ve dâhilde alınan KDV’nin iktisadi döngülerden daha kalıcı bir şekilde etkilendiği görülüyor. Gelir ve kurumlar vergisinin otokorelasyon katsayılarının ise görece düşük olması, doğrudan vergilerin dolaylı vergilere göre iktisadi döngülerden daha az etkilendiğine işaret ediyor.

Vergi esnekliği katsayısı, milli gelirde meydana gelen yüzde 1 oranındaki bir değişim karşısında vergi gelirinde ortaya çıkan yüzde değişimi ifade etmekte. Esneklik katsayısı 1’den ne kadar büyükse, ilgili vergi kalemi iktisadi döngülere o ölçüde duyarlı olmakta ve iktisadi faaliyetteki değişimlerden daha fazla etkilenmekte. Çalışmada, önemli bir doğrudan vergi kalemi olan ve toplam vergilerin yaklaşık olarak beşte birini oluşturan gelir vergisi ile toplam vergi gelirlerinin yaklaşık yüzde 10’unu oluşturan kurumlar vergisinin esneklik katsayıları yaklaşık olarak yüzde 0,9 seviyesinde bulunmakta. Bu da, milli gelirdeki yüzde 1 oranındaki bir artış karşısında her iki vergi kaleminin de yaklaşık olarak yüzde 0,9 oranında artacağını ifade ediyor.

Dolaylı vergilerin en önemli kalemi olan ve toplam vergi gelirlerinin yaklaşık olarak dörtte birini oluşturan ÖTV’nin esneklik katsayısı yüzde 1,04, diğer dolaylı vergilerden dâhilde alınan KDV’nin esneklik katsayısı yüzde 1 olarak bulunmakta. İthalde alınan KDV ise yüzde 1,18 ile en yüksek esneklik değerine sahip.

Türkiye’de ithalat talebinin büyük ölçüde yurt içi talep, özellikle de yurt içi yatırım talebi tarafından belirlenmesi, ithalde alınan KDV’yi iktisadi döngülere oldukça duyarlı kılıyor. Analize dâhil edilen her üç dolaylı vergi kaleminin bir bütün olarak milli gelire esnekliği yüzde 1,08 olarak bulunmakta. Bu da, ülkemizde toplam vergi gelirlerinin yaklaşık olarak yüzde 55’ini oluşturan bu üç dolaylı vergi kaleminin iktisadi faaliyetteki değişimlerden önemli oranda etkilendiğini gösteriyor.

Özetle, analize konu olan tüm vergi geliri kalemlerinin eşdöngüsel olduğu, diğer bir deyişle reel GSYİH ile aynı yönde hareket ettiği ve vergi gelirlerinin iktisadi döngülerden önemli ölçüde etkilendiği görülüyor. Toplam vergilerin esneklik katsayısı 1,03 olarak bulunmakla birlikte, en yüksek esneklik katsayısına sahip ve iktisadi döngülere en duyarlı vergi kaleminin ithalde alınan KDV olduğu gözleniyor. İthalde alınan KDV’nin ardından, diğer dolaylı vergiler olan ÖTV ve dâhilde alınan KDV, en yüksek esneklik değerine sahip vergi kalemleri olarak beliriyor.

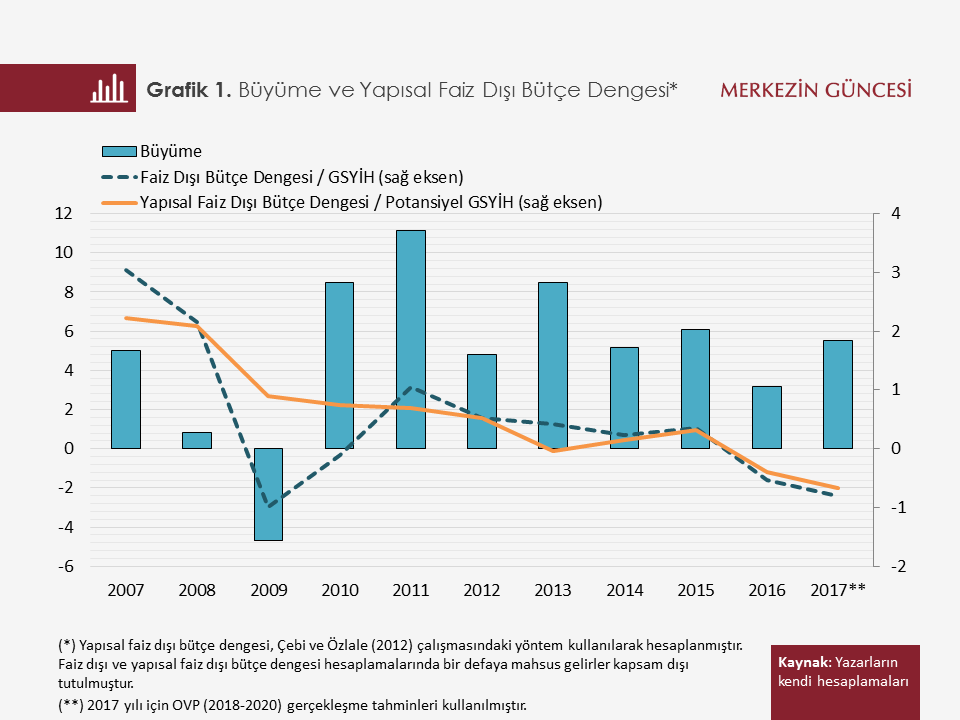

Çalışmadan elde edilen bulgular, dolaylı vergilerin doğrudan vergilere kıyasla iktisadi döngülere daha duyarlı olduğunu gösteriyor. Türkiye’de vergi geliri kalemlerinin iktisadi döngülere önemli ölçüde duyarlılık göstermesi, mali duruşun değerlendirilmesi bakımından da önem arz ediyor. Bu çerçevede, maliye politikasının niteliği değerlendirilirken bütçe dengesinin döngüsel hareketlerden arındırılması suretiyle elde edilen yapısal bütçe dengesindeki değişimlerin de dikkate alınması önem taşıyor (Grafik 1).

Ekonominin daraldığı 2009 yılında olduğu gibi, ekonomiyi canlandırmaya yönelik olarak artırılan faiz dışı harcamaların yanı sıra, vergi gelirlerinde ortaya çıkan gerilemenin etkisiyle faiz dışı bütçenin açık verdiği görülüyor. Bununla birlikte, yine aynı yılda yapısal faiz dışı bütçe dengesinin fazla verdiği gözleniyor. Dolayısıyla bu durum, bütçe açığındaki artışa büyük ölçüde devresel etkilerin neden olduğunu, başka bir ifadeyle, maliye politikasının göründüğü kadar genişleyici olmadığını ima ediyor. Ekonomide genişlemenin yaşandığı dönemlerde ise daha çok vergi gelirlerindeki artışa bağlı olarak faiz dışı bütçe dengesinin olumlu bir performans gösterdiği, ancak yapısal faiz dışı bütçe dengesinin daha düşük bir seviyede kaldığı izleniyor. Yapısal faiz dışı dengenin son yıllarda düşüş eğilimi sergilemesi genişleyici bir maliye politikası izlendiğine işaret ediyor.

[1] Otomatik dengeleyiciler, maliye politikasının doğrudan müdahalesi olmaksızın iktisadi faaliyette ortaya çıkan dalgalanmaların etkisini hafifleten vergi (özellikle gelir ve kurumlar vergisi) ve transferler (işsizlik sigortası) gibi kamu maliyesi unsurlarıdır.

Kaynakça:

Çebi, C. ve Ü. Özlale (2012), “Türkiye’de Yapısal Bütçe Dengesi ve Mali Duruş”, İktisat, İşletme ve Finans, 27(310): 9-38.

Çulha, A. (2012), Türkiye’de Vergi Gelirlerinin İktisadi Döngülere Duyarlılığı, TCMB Ekonomi Notları No. 12/34.