Vadeli döviz alım-satım sözleşmeleri, finansal piyasalarda döviz kuruna yönelik pozisyon taşımak amacıyla aktif olarak kullanılan türev ürünlerdir. TCMB, döviz piyasalarında derinliği sağlamak ve reel kesimin kur riskini etkin yönetmesine katkıda bulunmak amacıyla Türk lirası (TL) Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri’ne başlayacaktır.

I. Finansal Piyasalarda Vadeli Döviz İşlemlerinin Kullanımı

TL Uzlaşmalı Vadeli Döviz Alım-Satım işlemleri, vade sonunda tarafların anaparaları el değiştirmediği ve TL cinsinden nakdi uzlaşma esasına dayanan bir türev üründür. Bu tip sözleşmelerin küresel finansal piyasalarda kullanımının oldukça yaygınlaştığı ve son dönemde türev ürün piyasalarında paylarının artmakta olduğu görülmektedir. BIS’in gerçekleştirdiği Merkez Bankaları Döviz ve Türev Ürün Piyasa Aktivitesi Anketi’ne göre bu tip ürünlerin günlük ortalama işlem hacimleri 2016 yılında 134 milyar ABD dolarına ulaşmıştır[1].

Vadeli döviz alım-satım sözleşmelerinin temel olarak aşağıdaki amaçlarla kullanıldıkları dikkat çekmektedir[2]:

- Firmaların yabancı para cinsi borçlarından kaynaklanan kur riskine karşı finansal koruma (hedge) istekleri;

- Ara dönem döviz ödemelerine karşı korunmak

- Yakın dönemde döviz ihtiyacı olsun veya olmaksızın, yabancı para cinsi borcun anapara ödemelerine karşı korunmak

- Yabancı yatırımcıların yerli para birimindeki pozisyonlarını kur riskine karşı hedge istekleri

Yukarıda sıralanan döviz piyasası kullanım amaçları arasında, reel sektörün ara dönem ödemeleri doğrudan spot piyasada döviz talebi ile ilişkilidir. Diğer işlemler ise hedge amaçlı olup, doğal mecraları vadeli işlemlerdir. Gerçekleştirilen ampirik çalışmalar, vadeli döviz işlemleri piyasası ile spot piyasa arasında karşılıklı bir etkileşim olduğunu ancak piyasa oynaklığının arttığı dönemlerde ilişkinin vadeli piyasalardan spot piyasaya doğru olduğunu göstermektedir[3].

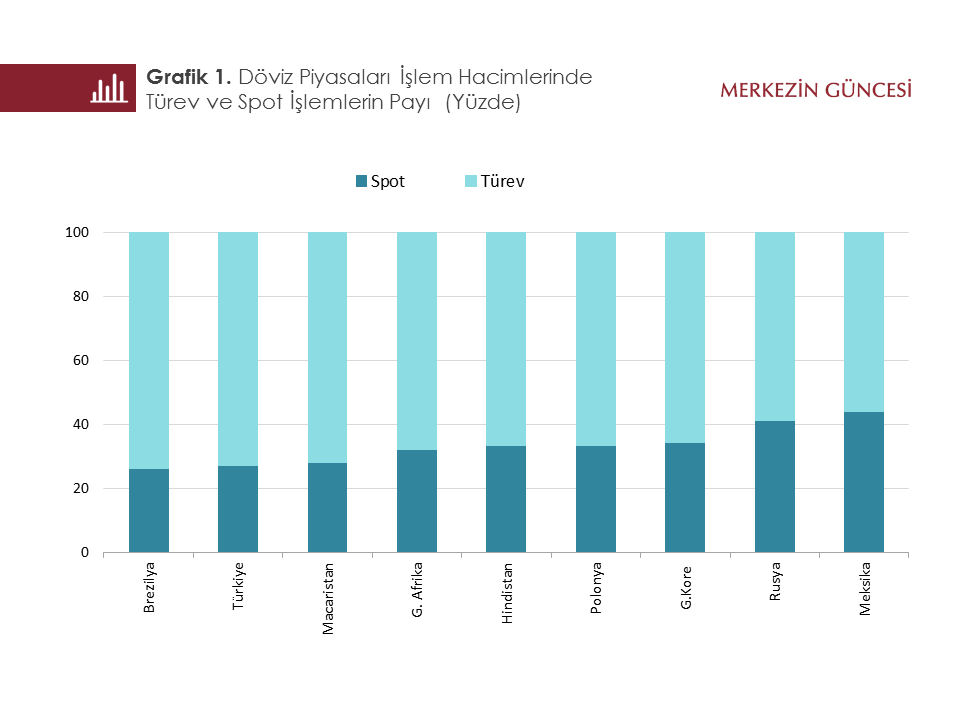

“BIS Triennial Central Bank Survey”de yer alan küresel para birimleriyle ilgili veri setleri, vadeli ve spot döviz işlemlerine dair çarpıcı bilgiler içermektedir. Döviz piyasalarında toplam işlem hacminin büyük bir kısmının forward ve swap gibi türev enstrümanlar aracılığıyla gerçekleştirildiği dikkat çekmektedir (Grafik 1). Bu veriler, işlem hacminin büyük bir çoğunluğunun hedge amaçlı olarak gerçekleştirildiğine işaret etmektedir[4].

Yukarıda da bahsedildiği üzere, vadeli döviz piyasalarındaki derinliğin arttırılması döviz piyasalarında oynaklığın makul seviyelerde gerçekleşmesi için önemli bir ön koşuldur. Bu doğrultuda, TCMB’nin sunduğu TL Uzlaşmalı Vadeli Döviz Alım-Satım sözleşmelerinin reel sektörün döviz kuru riskinin etkin yönetilmesi için derinliği olan bir araç sunması ve döviz kurlarında gözlenebilecek aşırı oynaklıkları dengeleyici rol oynaması açılarından fayda sağlayabilecek bir ürün olduğu düşünülmektedir.

II. TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri’nin Mekanizması

Vadeli döviz alım-satım işlemleri, bir para biriminin diğer bir para birimi karşısında önceden belirlenmiş bir vade sonunda gelecekteki değerini bugün itibarıyla üzerinde anlaşılan fiyattan alma veya satma yükümlülüğü getiren bir türev üründür.

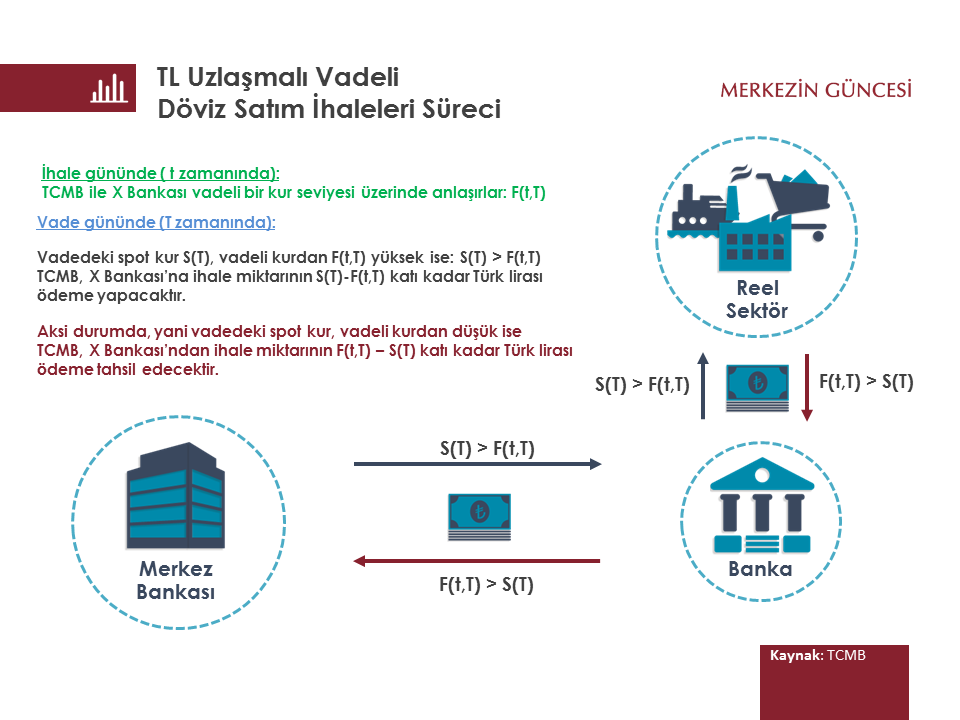

Yakın zamanda kamuoyuyla paylaşılan program çerçevesinde, TCMB bu işlemlerde döviz satım pozisyonunda olurken, ihaleyi kazanan bankalar ise döviz alım pozisyonu taşıyacaktır. Bankalar, TCMB üzerinden almış oldukları döviz alım pozisyonunu döviz kuru riskine karşı finansal koruma sağlama adına reel sektöre ya da yurtdışı piyasalara ters pozisyon olarak aktarabilecektir.

Vadeli döviz alım- satım ihalelerindeki pozisyon tutarı ile fiyat ve vade, başlangıçta karar verilmesi gereken temel unsurlardır. TL Uzlaşmalı Vadeli Döviz Alım-Satım programı kapsamında, TCMB çeşitli vadelerde ihaleler düzenleyecektir. Bu işlemler döviz piyasalarına üye bankalar ile geleneksel ihale yöntemiyle çoklu fiyat üzerinden gerçekleştirilecektir. İhalelere katılan bankalar ilgili vade için pozisyon almak istedikleri döviz miktarını ve vadeli kur tekliflerini iletecektir. İhale süresi boyunca olası fiyat ve kur değişimlerine karşı TCMB nezdinde teminat bulundurulması gerekecektir. İhalelerde kazanan bankalar vadeli kur tekliflerine göre belirlenecek olup, en yüksek vadeli kur teklifi veren bankalar ihaleyi kazanmış olacaktır. TCMB ayrıca uygun görülmesi durumunda işlemleri yenileme imkânını da bankalara sunabilecektir.

Vade tarihindeki spot kurun ihalede oluşan kur seviyesinin üzerinde gerçekleşmesi durumunda, TCMB karşı tarafa spot kur ile vadeli kur fiyatı arasındaki farkı TL olarak ödeyecektir. Vade sonunda spot döviz kurunun üzerinde anlaşılan seviyenin altında gerçekleşmesi halinde ise, TCMB karşı taraftan ödeme tahsil eden konumda olacaktır. Her iki durumda da vade tarihinde herhangi bir döviz ödemesi gerçekleştirilmeyecektir.

III. TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri’nin Rezerv ve Kârlılık Etkisi

TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri’nin TCMB’nin döviz rezervlerine herhangi bir etkisi olmayacaktır. Eğer vade sonunda TCMB ödeyici konumda olursa, ödeme TL üzerinden gerçekleşeceği için TCMB rezerv kaybına uğramayacaktır. Öteki durumda TCMB ödeme tahsil eden durumda olacaktır.

TL Uzlaşmalı Vadeli Döviz Alım-Satım İhalelerinde fiyatlar piyasa mekanizması içerisinde arz-talep dengesine bağlı olarak şekillenecektir. Diğer bir deyişle, işlemler piyasa fiyatlarıyla uyumlu gerçekleşecektir. Bu çerçevede, işlemlerin TCMB mali tabloları üzerindeki etkisi şu şekilde düşünülebilir. TCMB net rezervleri dolayısıyla ABD dolarında uzun pozisyon taşımaktadır. ABD dolarının TL karşısında değer kazandığı durumlarda TCMB kambiyo kârı oluşturmaktadır. Tanımı gereği, TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri sonucunda TCMB’nin ödeyici durumda olması, ABD dolarının Türk lirası karşısında değer kazandığı durumlarda söz konusu olacaktır. Bu ürün ile TCMB esasen net rezervlerinin ihale tutarı kadar olan kısmının kârını TL cinsinden sabitlemektedir.

IV. Ürünün Potansiyel Katkıları Nelerdir?

TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri hali hazırda finansal piyasalarda mevcut olan vadeli döviz işlemlerine derinlik kazandıracaktır. TCMB, net döviz uzun pozisyonun avantajını kullanarak vadeli döviz piyasalarında yeni bir aktör olarak işlem hacim ve sürekliliğinin artmasına katkıda bulunacaktır. Böylelikle piyasa derinliği ve etkinliğinin artmasını sağlayabilecektir.

Bankalar TCMB’den sağladıkları vadeli döviz uzun pozisyonları tezgâh-üstü piyasalarda reel sektöre veya yurtdışı piyasalarda satış yönünde devredebilecektir. Bu bakımdan ürün yurtiçi finansal piyasalarda dönem dönem yaşanan dalgalanmalar karşısında artabilen hedge davranışının piyasa oynaklığı üzerindeki etkisini dengelenmede katkı sağlayacaktır. İlgili ürünün döviz kurlarında gözlenen oynaklıkları yumuşatma yoluyla mevcut politikalara destekleyici yönde yarar sağlayarak fiyat istikrarına katkı verebileceği de değerlendirilmektedir.

V. Sonuç

Döviz piyasalarına ilişkin veriler, işlemlerin büyük bir çoğunluğunun doğal mecrasının vadeli piyasalar olduğuna ve hedge amaçlı gerçekleştiğine işaret etmektedir. Ampirik çalışmalar vadeli döviz işlemleri piyasası ile spot piyasa arasında karşılıklı bir etkileşim olduğunu ancak piyasa oynaklığının arttığı dönemlerde ilişkinin vadeli piyasalardan spot piyasaya doğru gerçekleştiğini göstermektedir. Vadeli döviz piyasalarında derinliğin arttırılması spot piyasadaki oynaklığın makul seviyelerde gerçekleşmesi için önemli bir ön koşul olarak kabul görmektedir.

TL Uzlaşmalı Vadeli Döviz Alım-Satım İhaleleri’nin reel sektörün basit, derinliği olan ve etkin bir ürüne erişimini kolaylaştırarak döviz kuru riskini yönetme kapasitesini arttırması beklenmektedir. Döviz piyasalarında derinliğin artması ve reel sektörün kur riskini daha etkin yönetmesinin para politikasının temel amacı olan fiyat istikrarını sağlama ve sürdürmeye katkıda bulunacağı değerlendirilmektedir.

[1] BIS Triennial Central Bank Survey.

[2] Lipscomb, L. (2005).

[3] Chadha, B. (2017).

[4] McCauley, R.N., Shu, C. ve Ma, G. (2014).

Kaynakça:

Chadha, B. (2017). “Understanding Non-Deliverable Forward (NDF) Markets and NDF Volatility Spillover to On-shore Indian Rupee Markets”, International Journal of Applied Business and Economic Research, Volume 15, Number 1.

Lipscomb, L. (2005), “An Overview of Non-Deliverable Foreign Exchange Forward Markets”, Federal Reserve Bank of New York, May.

McCauley, R. N., Shu, C., & Ma, G. (2014). “Non-Deliverable Forwards: 2013 And Beyond”, BIS Quarterly Review, March 2014.