Döviz kuru riski, yerli paranın yabancı paralar karşısında değer kazanması veya değer kaybetmesi durumunda ekonomik birimlerin döviz pozisyonlarından kaynaklanan bir piyasa risk türü olarak tanımlanabilir.

Gelişmiş ülke merkez bankaları tarafından 2008 küresel finans krizi sonrası uygulanan genişletici para politikaları, gelişmekte olan ülkelerin borçlanma maliyetlerini düşürerek özellikle finansal olmayan şirketlerin döviz cinsinden yükümlülüklerinin artmasına yol açtı.

Gelişmiş ülkelerde uygulanan para politikalarının normalleşme sürecine girmesi ise, gelişmekte olan ülke para birimlerinin değer kaybetmesine ve kur oynaklıklarının artmasına neden olmakta. Bu durum ise döviz cinsinden bilanço dengesizlikleri bulunan finansal olmayan kesimin kırılganlıklarını gündeme getiriyor.

Son dönemde gelişmekte olan ülkelerde şirketler kesiminin döviz kuru riskine dair alınan önlemler kapsamında, Hindistan ve Endonezya Merkez Bankalarının kararlarının ön plana çıktığı söylenebilir.

Hindistan Örneği

Hindistan Merkez Bankası (RBI), şirketlerin yabancı para cinsi yükümlülüklerinin artması ve döviz kuru hareketlerindeki ani değişimlerin temerrüt olasılıklarını yükseltmesi nedeniyle 2014 yılında bankalara artan oranlı karşılık ayırma ve sermaye yükümlülüğü getirdi. 15 Ocak 2014 tarihinde yayınlanan yöntem üç aşamadan oluşuyor:

- Riskten korunmamış (unhedged) yabancı para pozisyonunun belirlenmesi

- Muhtemel zarar miktarının tahmin edilmesi

- Açık pozisyon riskinin tahmin edilmesi

RBI, korunmamış yabancı para pozisyonunu, döviz kuru hareketleri nedeniyle kâr ve zarar hesabına etkisi olan tüm bilanço kalemlerinin brüt toplamı olarak tanımlamakta. RBI, bu miktarın hesaplanmasında karşılıklara ilişkin muhasebe standartlarını kullanarak gelecek beş yıl içinde vadesi dolacak veya nakit akışı sağlayacak kalemleri dikkate alıyor. Bu hesaplamalarda finansal korumalı ve doğal korumalı miktarlar dikkate alınmaktadır[1].

Kur riskine maruz miktarın belirlenmesinden sonra ekonomik birimin karşılaşacağı muhtemel zarar yıllık oynaklıklar kullanılarak hesaplanıyor. Bu amaçla, son 10 yılda dolar-rupi kurunda oluşan en yüksek yıllık volatilite dikkate alınıyor.

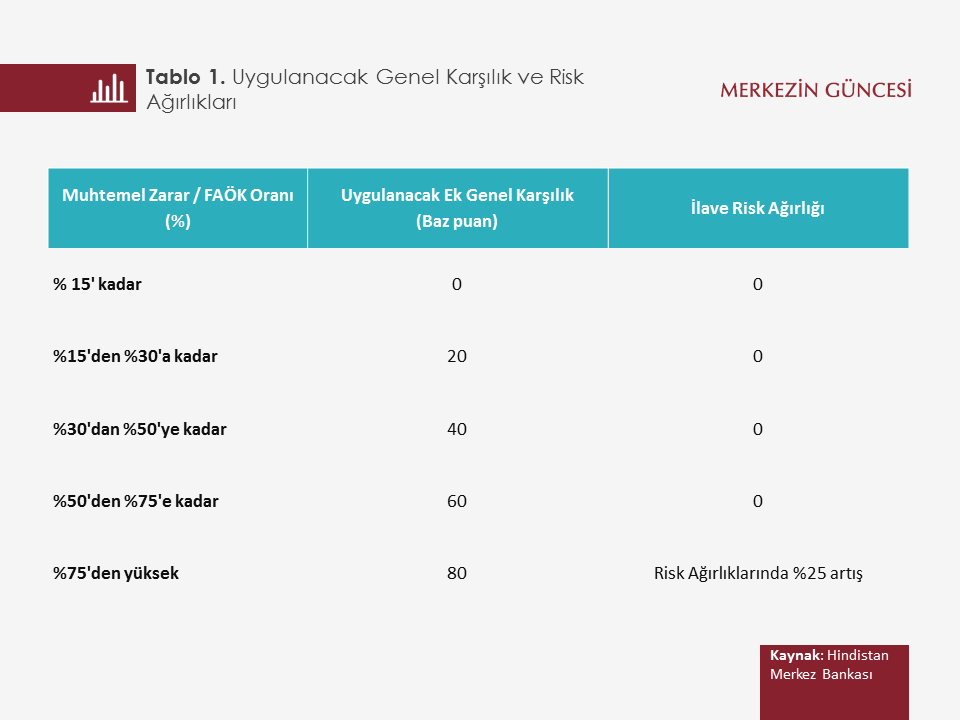

Bu doğrultuda RBI, şirketlere kur riski nedeniyle karşılaşabileceği muhtemel zararın faiz ve amortisman öncesi geliri (FAÖK) içindeki payına göre artan oranda karşılık ayırma zorunluluğu getirdi. Muhtemel zarar/FAÖK oranının artması, işletmenin olumsuz döviz kuru hareketlerine duyarlılığının arttığını gösteriyor. Aşağıdaki tablo söz konusu orana göre belirlenen ek karşılık oranlarını ve risk ağırlıklarını içeriyor:

Ayrıca, RBI, bankaların korunmamış kur riskine maruz yabancı para miktarlarını aylık frekansta izleme ile karşılık ve risk ağırlığı oranlarını en az üç ayda bir hesaplama zorunluluğu getirdi. Dolar-rupi kurunun dalgalı olduğu dönemlerde ise bu hesaplamanın ayda bir defa yapılacağını açıkladı.

Endonezya Örneği

Endonezya Merkez Bankası (BI), 2014 yılında, son yıllarda artan banka dışı şirket döviz borcunun esas olarak kur, likidite ve aşırı borçlanma riski taşıdığını açıkladı. Bu nedenle, yurt dışına yükümlülüğü olan banka dışı şirketleri kur riskinden korumak amacıyla üç başlık altında önlemler aldı:

1. Riskten Korunma Oranı

Şirketlerin, vadeye kalan süresi 3 aya kadar ve 3-6 ay arası olan YP varlık ve yükümlülükleri arasındaki farkın yüzde 25'ini kur riskinden korumaları gerekiyor. Ancak, finansal raporlarını ABD doları cinsinden kaydeden banka dışı şirketler aşağıdaki şartları yerine getirmeleri halinde koruma oranı sağlama kriterinden muaf tutuldu:

- Bir önceki takvim yılında toplam gelirlerinin yüzde 50’sinden fazlasını ihracat gelirlerinin oluşturması

- Finansal tablolarını ABD doları cinsinden raporlamak için Maliye Bakanlığının izninin olması

2. Yabancı Para Likidite Oranı

Şirketin üç ay içinde vadesi dolacak olan yabancı para yükümlülüklerinin en az %70'ine eşit tutarda döviz varlığına sahip olması gerekiyor.

3. Kredi Derecelendirme Notu Kriteri

Endonezya tarafından akredite edilmiş bir derecelendirme kuruluşundan en az BB notuna sahip olunması gerekiyor. Fakat, banka dışı şirketlerin bazı sınır ötesi kredileri[2], kredi derecelendirme kriterinden muaf tutuldu.

Özet olarak, Hindistan örneğinde yabancı para açık pozisyonu yüksek olan finansal olmayan şirketlere kullandırılan kredilere ilave risk ağırlığı ve ek genel karşılık yükümlülüğünün getirildiği, Endonezya örneğinde ise yurt dışına yükümlülüğü olan banka dışı şirketlere yabancı para likidite oranı yükümlülüğü, riskten korunma zorunluluğu ve kredi derecelendirme notu kriterinin getirildiği görülüyor.

[1] Finansal koruma türev sözleşmeleri kullanılarak yapılmakta. Doğal koruma ise döviz cinsi borcu bulunan ekonomik birimin aynı döviz cinsinden gelirinin olmasını ifade etmektedir.

[2] Kredi derecelendirme kriterinden muaf tutulan banka dışı şirketlerin sınır ötesi kredileri şunlardır: i) Yeniden finansman kredileri; ii) Yüzde 50’sinden fazlası iki taraflı veya çok taraflı uluslararası kuruluşların katılımıyla gerçekleşen altyapı kredileri; iii) Merkezi veya yerel hükümet projeleri için sağlanan altyapı kredileri; iv) İki taraflı veya çok taraflı uluslararası kuruluş garantili krediler ve v) Ticaret kredileri

Kaynakça:

Hindistan Merkez Bankası (2014), “Capital and Provisioning Requirements for Exposures to entities with Unhedged Foreign Currency Exposure”

Endonezya Merkez Bankası (2014), “The Implementation of Prudential Principles in Managing External Debt of the Nonbank Corporation”

Endonezya Merkez Bankası (2014), “The Implementation of Prudential Principles in Managing External Debt of the Nonbank Corporation (Revision)”