Fed, 2017 yılı son çeyreğinde, bilançosunu küçültme programını başlatarak, hızını ve yöntemin ne olacağını kamuoyu ile paylaşmıştı. Bununla birlikte, bilançonun ne kadar küçüleceğine ve programın ne zaman sonlanacağına dair bir taahhütte bulunmamıştı. Küresel büyümede son dönemde gözlenen yavaşlama sonrası Fed de politika normalleşmesine ara vermiş ve bu çerçevede bilanço küçültmeye Eylül 2019’dan itibaren son vereceğini açıklamıştı. Buna karşın, Fed’in hala kriz öncesi seviyenin oldukça üzerinde olan bilanço büyüklüğünü uzun süreler taşıyıp taşımayacağı ve ekonomideki toparlanma ivme kazandığında bilanço küçültmeye devam edip etmeyeceği belirsizliğini koruyor. Küresel likidite koşullarını ve dolayısıyla gelişmekte olan ülkeleri de etkileyecek bu karar, Fed’in orta vadede benimseyeceği para politikası operasyonel çerçevesi ile de yakından ilgilidir. Bu yazıda söz konusu çerçeveyi özetleyerek bilanço normalleşmesi açısından yansımalarını değerlendiriyoruz.

Küresel Finansal Kriz Öncesi ve Sonrası Fed Para Politikası Operasyonel Çerçevesi

Fed küresel kriz öncesinde amaçları doğrultusunda federal fon piyasası gecelik faiz oranı için bir hedef belirlemekteydi (Grafik 1). Likidite açığı koşulları altında bankaların rezerv talebi günlük olarak tahmin edilmekte ve rezerv arzı açık piyasa işlemleri ile ayarlanarak piyasa faiz oranları hedeflenen düzeye yakın tutulmaktaydı. Bu dönemde Fed’in piyasadaki likidite koşullarını göz önünde bulundurarak gecelik faiz oranlarını hedef seviyelere yakın düzeylerde oluşturmada başarılı olduğu görülüyor (Grafik 2).

Kriz sonrası dönemde özellikle tahvil alım programları neticesinde Fed’in bilanço büyüklüğü ve yapısı önemli değişiklik kaydetti. Bu alımlar bankacılık sisteminin zorunlu ve serbest karşılık (rezerv) düzeylerinin de belirgin biçimde yükselmesine yol açtı.

Bankacılık sisteminin artan fazla rezervleri, Fed’in operasyonel çerçevesini yeniden tasarlamasını gerektirdi ve faiz tabanı sistemi (floor system) uygulamaya konuldu (Grafik 3). Ancak, piyasadaki fazla likidite koşulları nedeniyle Fed, faiz oranlarını kontrol etmekte zorlanmaya başladı. Bu gelişme karşısında fazla likiditeyi çekebilmek için öncelikle bankacılık sisteminin zorunlu karşılıkları (IORR) ile fazla tuttukları rezervlere (IOER) aynı düzeyde faiz oranı ödeyerek gecelik faiz oranları için bir taban seviye belirlendi. Ek olarak, önceden tek bir hedef oran olarak açıklanan politika faizi hedef bir aralık olarak açıklanmaya başlandı. Ancak, fazla rezerv bulunduran bazı kuruluşların Fed’de rezerv tutamadıkları için bu fonlarını IOER faiz oranı üzerinden Fed’e satamamaları, piyasadaki faiz oranlarının (EFFR) genellikle Fed’in fazla rezervlere ödediği faiz oranının altında kalmasına neden oldu.

2013 yılında, Fed’in daha fazla piyasa oyuncusunu dâhil ettiği gecelik vade ters repo imkânı (RRP) sunmasının ardından RRP faiz oranı para piyasası faizleri için bir taban seviye oluşturmaya başladı. Sonuçta, rezervlere ödenen faiz oranı hedef aralığın üst bandına eşitlendi ve bu oranın tavan, ters repo faizinin ise taban olduğu bir faiz koridoru oluşturuldu (Grafik 4).

Federal Fon Piyasa Yapısı:

Federal fon piyasası gecelik işlemlerde en büyük borç veren kuruluşların başında federal konut kredisi bankaları (Federal Home Loan Banks, FHLB) gelirken, borç alan tarafta yabancı ve yerli bankalar bulunmakta. FHLB’ler sahip oldukları likiditeyi Fed’de fazla rezerv faiz oranından değerlendiremedikleri için repo veya para piyasası işlemlerini kullanmaktalar. FHLB’lerin fazla fonlarını federal fon piyasasında bankalara satmaları sonrasında bankalar da bu fonları karşılığında Fed’in rezervlere uyguladığı faiz üzerinden getiri elde etmekte ve bu arbitraj imkânı ile efektif federal fon faiz oranları IOER’nin altında dalgalanmakta. Diğer taraftan, FHLB’nin de erişimi olan ters repo uygulaması piyasa faizinin de bu işlemler için uygulanan faiz oranı olan RRP’nin altına düşmesini engellemekte.

2018 yılı ilk çeyreğinden itibaren Hazine’nin yüksek tahvil ihracı sonrasında gecelik repo oranları diğer piyasa faizlerine kıyasla yükselmiş ve bu durum federal fon piyasasındaki faizleri de yükselterek EFFR-IOER faiz farkının azalmasında etkili olmuştu. Ayrıca azalan likidite ile birlikte ters repo işlemlerine olan ihtiyaç azalmış ve Fed kademeli olarak IOER faiz oranını hedef koridor üst bandının 15 baz puan altına çekmiştir.

Normalleşme devam ettikçe operasyonel çerçevenin de değişeceği görülüyor. Burada önemli soru seçilen çerçeve ile uyumlu olarak Fed’in hangi rezerv seviyesinde bilanço operasyonunu kalıcı olarak sonlandıracağıdır. Rezervler ve Hazine tahvilleri, “güvenli varlık” statüsünde olduklarından, bankacılık sektörü tarafından özellikle kriz sonrası dönemde daha da önem kazanan likidite yeterlik oranı (LCR) tutturmada önemli bir araç işlevi görmekteler1. Fed’in yeni operasyonel yapıda bu konuyu da gözeterek ve bir miktar fazla likiditeyi piyasada bırakarak faiz tabanı sistemini uygulamayı sürdürme ihtimali son açıklamaların da etkisiyle bir hayli yükseldi.

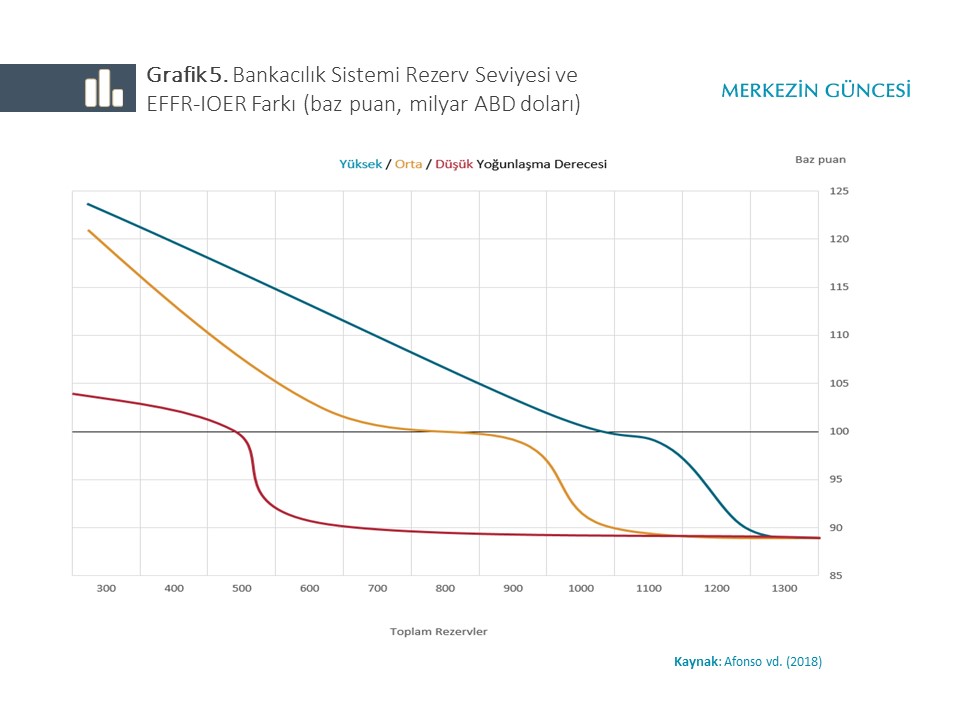

Federal fon piyasasındaki borç alan/veren yapısı (büyük yerli bankaların likidite yeterlilik oranlarını tutturmak için borçlanma ihtiyacı içinde olmaları veya fazla fonlarını satmaya isteksiz olmaları) ve fazla rezervin yüksek yoğunlaşma derecesi Fed’in bilanço küçültmesi sürecinde para piyasası faiz oranlarının artış hızını da etkileyebilecek. Afonso v.d. (2018) çalışmasında Fed’in fazla rezervleri hangi seviyeye düşüreceği kadar bu rezervlerin bankalar arasındaki dağılımının da federal fon piyasasında oluşan faizler üzerinde etkili olacağı öne sürülmekte. Yapılan analiz sonucunda, rezervlerin yüksek yoğunlaşma yapısı altında ve bankacılık sistemin LCR hedeflerini tutturmak için borç verme eğilimlerinin düşük olduğu dikkate alındığında Fed’in bilanço küçültmesini erken sonlandırabileceği ifade edilmekte (Grafik 5).

Bugüne kadar yaptığı açıklamalarda yeni sistemde nasıl bir operasyonel yapı kullanılacağına ilişkin detaylı bir bilgi paylaşmaması Fed’in mevcut faiz tabanı sistemini sürdürmesi veya tamamen kriz öncesi sisteme dönmesini alternatifler arasında tutuyor. Ancak, son gelişmeler sonrası gelecekte de Fed’in rezerv seviyesini belirli bir noktaya kadar düşürüp mevcut faiz tabanı sistemini kullanmaya devam edebileceğine ilişkin ihtimalin arttığı ve bu durumun gelişmekte olan ülkeler açısından daha olumlu bir alternatif olarak öne çıktığı görülüyor.

[1] Ek olarak, bankaların federal fon piyasasında FHLB’lerden borç almaları bu kuruluşlar finansal sektör kuruluşu sayılmadıkları için likidite yeterlilik oranlarına ek katkı yapmaktadır. Bu avantaj nedeniyle bankalar FHLB’lerden borç alırken daha yüksek bir faiz maliyetine katlanabilmektedirler. Bakınız Greenwood vd. (2016).

Kaynakça

Afonso, G., Roc A. ve Benjamin L., 2018, “Size is Not All:Distribution of Bank Reserves and Fed Funds Dynamics”, Liberty Street Economics,

Cabana, M. ve O. Lima, 2018, “Fed Policy Implementation: The Plumbing”, Bank of America Merrill Lynch, US Rates Premier, 24 Eylül 2018.

Greenwood, R., Samuel G.H. ve Jeremy C.S., 2016, “The Federal Reserve’s Balance Sheet as a Financial-StabilityTool”.

Kroeger A., J. McGowan ve A. Sarkar, 2017, “The Pre-Crisis Monetary Policy Implementation Framework”, Federal Reserve Bank of New York, Staff Report No.809.