Küresel finansal krizle birlikte bankacılık sektörünün ve finansal piyasaların sağlıklı işleyişi için likiditenin önemi bir kez daha anlaşıldı. Krizden önce varlık piyasaları canlıydı ve fonlama maliyeti düşüktü. Ancak piyasa koşullarındaki hızlı değişim likiditenin ne kadar çabuk kuruyabileceğini gösterdi. Bankalar asgari sermaye yeterlilik oranlarını sağlamalarına rağmen likidite probleminden dolayı stres altına girdi. Fonlama risklerinin ölçülmesi ve bankaların likidite pozisyonlarının izlenmesinde, kredi/mevduat oranı gibi göstergeler kullanılsa da bu göstergeler mevduat dışındaki istikrarlı fonlama kaynaklarını göz ardı etmesi ve varlık-yükümlülüklerin vade yapısını dikkate almaması nedeniyle kapsamlı bir risk değerlendirmesi için yetersiz kalmaktaydı.

Küresel krizin ardından Basel Bankacılık Denetim Komitesi (Basel Komite), bankaların likidite yönetimini güçlendirmek üzere prensipler yayımladı ve ilk defa asgari likidite oranları geliştirildi. Bunlardan ilki olan Likidite Karşılama Oranı (LKO)[1] bankaların kısa vadeli likidite şoklarına karşı dayanıklılığını artırmayı amaçlıyor. LKO, Basel Komite üyesi ülkeler tarafından 2015 yılından bu yana kademeli olarak uygulanmaya başlandı. İkinci olarak ise uzun vadeli likidite riskine yönelik Net İstikrarlı Fonlama Oranı (NİFO) geliştirildi. Bu çalışmada, ülkemiz bankacılık sektörü için belirli varsayımlar altında hesaplanan NİFO çerçevesinde bankaların fonlama yapısını değerlendireceğiz.

NİFO, uzun vadeli ve mevduata dayalı bir fonlama yapısını teşvik ederek, bankaların kısa vadeli toptan fonlamaya aşırı bağımlılığını azaltmayı hedefliyor. Bu orana göre, bir bankanın mevcut istikrarlı fonlama tutarının, ihtiyaç duyulan istikrarlı fonlama tutarına oranı yüzde 100’den büyük olmalı. LKO’dan farklı olarak bu oran için kademeli bir geçiş öngörülmüyor. Dolayısıyla, bankaların 1 Ocak 2018’den itibaren bu asgari oranı sağlaması gerekiyor.

Bir bankanın ”mevcut istikrarlı fonlama tutarı”, banka yükümlülüklerinin kalan vadesi ve karşı tarafı göz önünde bulundurularak mevcut istikrarlı fonlama faktörleriyle çarpılmasıyla elde ediliyor. Temel olarak yasal sermaye, bir yıldan uzun vadeli yükümlülükler, gerçek kişi ve KOBİ mevduatı istikrarlı fonlama olarak değerlendiriliyor. Diğer yükümlülükler ise belirlenen iskonto oranları (fonlama faktörleri) ile dikkate alınıyor (Tablo 1).

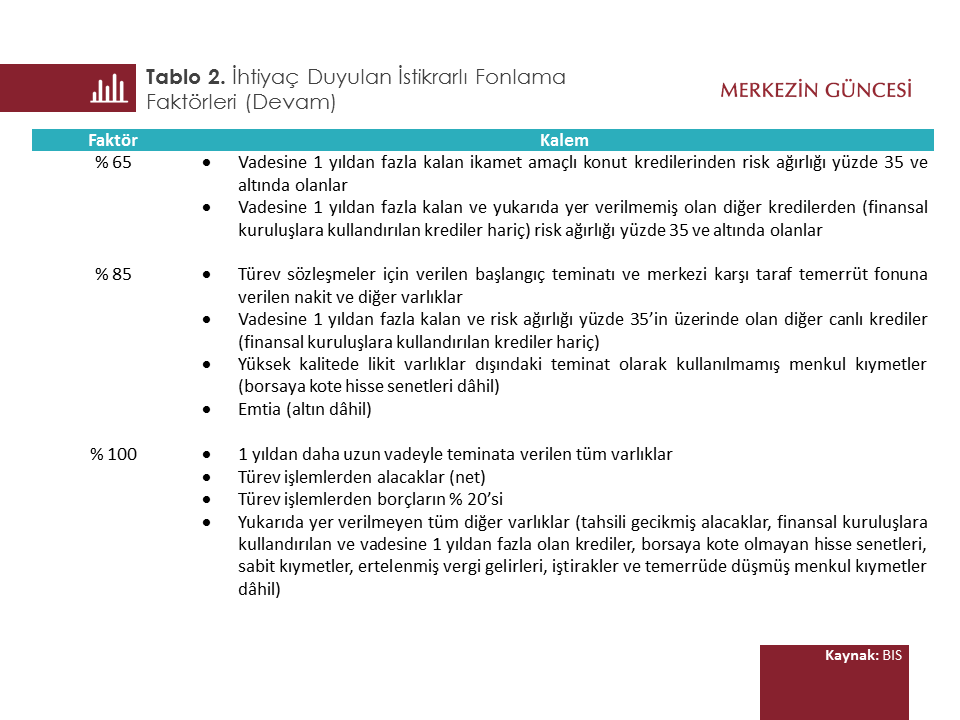

“İhtiyaç duyulan istikrarlı fonlama tutarı” ise, likidite edilebilme kapasitelerine göre varlıkların en likitten en az likide göre sınıflandırılarak belirli istikrarlı fonlama faktörleri ile çarpılmasıyla elde hesaplanıyor. Bu kalibrasyonda bankaların kısa vadeli varlıklarının bir kısmını yenilemeyeceği, likit varlıkları teminat göstererek veya piyasada kolaylıkla satarak ilave fonlama sağlayabileceği varsayılıyor. Bu itibarla, bir yıldan uzun vadeli varlıklar için istikrarlı fonlama ihtiyacı getirilirken, likit varlıklar için bu ihtiyaç daha az (Tablo 2-3).

NİFO raporlaması Türk bankacılık sektöründe henüz başlamamasına karşın, sektör için NİFO belli varsayımlar altında hesaplanabiliyor. Çalışma kapsamında yapılan en kuvvetli varsayım, orijinal vadelerin esas alınması.[2] Esasen NİFO hesaplamasında bütün fonlama ve aktif kalemlerin kalan vadeye göre dikkate alınması gerekiyor. Ancak, fonlamanın önemli bir kısmını oluşturan mevduatın genellikle altı aydan kısa vadeli olması, fonlama tarafındaki varsayımımızı makul bir zemine taşıyor. Aktif tarafta ise orijinal vadelerin kalan vadeden daha uzun olduğu gerçeği, hesaplamamızda NİFO’nun olduğundan daha düşük gösterilmesi gibi risk doğursa da ihtiyatlı bakış açımızı destekliyor.

Türk bankacılık sektörü için hesapladığımız NİFO, 2016 sonu itibarıyla Basel standardında belirlenen asgari oran olan yüzde 100 seviyesinin üzerinde ve 2015 yılından bu yana yatay seyrediyor.[3] Sonuç olarak, bankaların varlıklarını istikrarlı fonlama kalemleri ile fonladığını söylemek mümkün.

Tasarruf ve KOBİ mevduatı bankacılık sektöründeki istikrarlı fonlama kaynaklarının önemli bir bölümünü oluşturuyor (ağırlıklandırılmış mevcut istikrarlı fonlamanın yaklaşık yarısı). Finansal kuruluşlardan sağlanan kaynaklar mevduatlara göre daha düşük paya sahip (ağırlıklandırılmış mevcut istikrarlı fonlamanın yüzde 23’ü). Finansal olmayan kuruluşlardan fonlama ise toplam mevcut ağırlıklı fonlama tutarının daha küçük bir kısmını oluşturuyor.

Bankaların istikrarlı fonlama gereksinimlerinin çoğu uzun vadeli kredilerden kaynaklanıyor. Konut kredileri de dâhil olmak üzere uzun vadeli krediler istikrarlı fonlama ihtiyacının yarısından fazlasını (yüzde 55) temsil etmekte. Teminata konu olmamış yüksek kaliteli likit varlıklar yüzde 0,4’le, ağırlıklandırılmış istikrarlı fonlama ihtiyacında oldukça küçük bir paya sahip. Altı aydan fazla süreyle teminata konu edilmiş menkul kıymetlerin payı ise yüzde 2 civarında (NİFO’da altı aydan kısa süreli teminata verilmiş yüksek kaliteli likit varlıklar teminata konu olmamış gibi değerlendirilir, ilave fonlama ihtiyacı gerekmez.).

Sonuç olarak, 2018 yılında uygulanmaya başlanacak olan NİFO, banka bilançolarının varlık ve yükümlülükleri arasındaki vade uyumunu dikkate alarak likidite riskinin kapsamlı ölçümüne imkân sağlayacak. Uzun vadeli bakış açısı ile NİFO, kısa vadeli likidite şoklarına karşı dayanıklılığı ölçen LKO’yu tamamlayıcı bir likidite rasyosu olacak. Mevcut hesaplamalar ışığında Türk bankalarının uzun vadeli likidite pozisyonlarının güçlü olduğunu söyleyebiliriz. LKO’nun yanı sıra NİFO’nun da bankalar için asgari yükümlülük olması bu görünümün sürdürülebilirliği açısından önemli.

[1] LKO, yüksek kaliteli likit varlıkların 30 günlük net nakit çıkışına bölünmesiyle hesaplanır. Asgari LKO 2015 yılında yüzde 60 olarak belirlenmiş olup her yıl 10’ar puan artış ile 2019 yılında yüzde 100 olacaktır.

[2] NİFO hesaplamasında varlık ve yükümlülükler orijinal vadeye göre dikkate alınmıştır. 250 bin TL’nin altındaki ticari mevduat, KOBİ mevduatı olarak dikkate alınmıştır. Teminata konu menkul değerlerin tamamı ve ters repo alacakların teminatı “seviye 1” varlık olarak kabul edilmiştir. Türev işlemlerde yüzde 85 ile dikkate alınan başlangıç teminatı ayrıştırılmayarak diğer bilanço içi kalemler altında yüzde 100 ile dikkate alınmıştır. Türev işlemlerden net alacaklar işlemlerin teminatına bakılmaksızın yüzde 100 ihtiyaç duyulan fonlama faktörü ile dikkate alınmıştır.

[3] Basel Komite, Basel III kapsamında yer alan sermaye ve likidite rasyolarını değerlendirmeye yönelik olarak altı ayda bir sayısal etki analizi yapmakta. Bu analizler raporlama yapan toplam 230 bankanın verilerine dayanıyor. Ülkemizden de 3 banka bu raporlamaya katkı sağlıyor. 2016 yılı Haziran ayı itibarıyla grup-1 ve grup-2 bankaları için ağırlıklı ortalama NİFO sırasıyla yüzde 114 ve yüzde 115. Ülkemizden raporlamaya katılan bankalar bu tarih itibarıyla asgari NİFO’yu sağlarken, ağırlıklı ortalama NİFO’su yüzde 114,6’yla, içinde bulunduğu grup-1 ortalamasının üzerinde seyrediyor.

Kaynakça:

Basel Committee on Banking Supervision (2014), Basel III: the net stable funding ratio

Basel Committee on Banking Supervision (2017), Basel III Monitoring Report