Kredi-mevduat oranı (KMO), bankaların yapısal likidite durumunu ölçmek amacıyla takip edilen temel göstergelerden birisi. KMO bankaların bilançolarındaki en önemli varlık kalemi olan kredilerin, temel istikrarlı fonlama kaynağı olan mevduat ile ne ölçüde karşılanabildiğini gösterir[1]. Bu çerçevede, daha düşük KMO’ya sahip bir bankanın likidite stresi yaşama ihtimalinin de daha sınırlı olduğu değerlendirilir[2]. KMO için genel kabul görmüş ideal bir seviye bulunmamakta olup, bu oranın ülkeden ülkeye önemli farklılıklar sergilediği gözleniyor[3].

Ülkemizde bankacılık sektörünün ortalama KMO’su 2010 yılında yüzde 80 seviyesinde iken, 2017 yılı itibarıyla yüzde 120 seviyesinin üzerine çıkmıştır. Bu gelişmenin bankaların finansal sağlamlığına ve aracılık kapasitesine yönelik ifade ettiği anlam bağlamında, KMO’yu sürükleyen makro dinamiklerin analiz edilmesi önem taşıyor.

Sektörel düzeyde KMO artışına neden olabilecek birçok etken sayılabilir[4]. Türkiye özelinde, kredilerin bilanço içerisinde artan payına karşılık, mevduatın yükümlülükler içerisindeki payının yurtdışından sağlanan fonlar lehine azaldığı görülüyor. Bu durumun temelde ekonomideki tasarruf açığının bir yansıması olduğu değerlendirilmekte: mevduat artışlarının güçlü kredi talebini karşılamada yetersiz kalması, bankaları dış fonlama kaynaklarına yöneltiyor (Grafik 3).

KMO’nun artışına neden olan faktörleri tespit etmek, KMO’nun gelecekteki patikasını öngörmek ve/veya gerekli görüldüğünde uygulanabilecek önlemleri tasarlamak için yeterli değildir. Bunun için anılan gösterge ve ilgili değişkenler arasındaki ilişkinin analitik olarak tarif edilmesi gerekiyor. Bu not, Türk bankacılık sektöründe KMO’nun seyrini belirleyen dinamikleri, matematiksel bir model yardımıyla açıklamayı amaçlıyor[5].

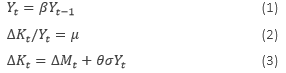

Model, toplam çıktı ve kredi dinamikleri ile bankacılık sektörünün bilanço kısıtını bir araya getiren üç denklemden oluşuyor:

İlk denklem, nominal GSYİH’nin (Yt) sabit bir oranda büyüdüğünü (ß) varsayıyor. İkinci denklem, kredi (K) dinamiklerini ele almakta ve net kredinin (ΔK) GSYİH’ye oranını sabit (µ) kabul etmekte. Son denklem ise bankaların bilanço kısıtını modellemekte. Buna göre, kredideki net artış, mevduattaki net artış (ΔMt) ve yurt dışından sağlanan net borçlanmanın (θσYt) toplamına eşit oluyor. Bankalar tarafından yurtdışından sağlanan net borçlanmanın ise cari açığın (σYt) sabit bir fonksiyonu (θ) olduğu ve bunun da GSYİH ile orantılı olduğu varsayılıyor[6],[7]. Toplam çıktı büyümesi (1 no.lu denklem), kredi arzı (2 no.lu denklem) ve bankaların yurt dışından borçlanmasına ilişkin yaptığımız basitleştirici varsayımlar, ilgili değişkenler belirgin bir trend göstermeyip, zaman içerisinde kendi ortalamalarına yakınsayan bir dinamik sergiledikleri ölçüde modelin performansını etkilemiyor.

Çalışmada, yakın geçmişte gözlenen KMO dinamiklerini anlamaya ve bu dinamikleri belirleyen makroekonomik ortamın devamı halinde KMO’nun nasıl bir patika izleyeceğine odaklandığımız için model parametrelerini kalibre etmek için tarihsel veriler kullandık. Grafik 1-4, sabit kabul edilen makro değişkenlerin tarihsel gelişimini gösteriyor. Grafikler, ilgili serilerin anlamlı bir trende sahip olmadıklarına ve büyük dalgalanmalara sahip olsalar da zaman içerisinde ortalamalarına yakınsayan bir patikada seyrettiklerine işaret ediyor.

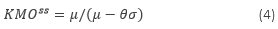

Bu aşamada, söz konusu analitik çerçevenin ima ettiği sonuçlar ele alınacak. Model, hem KMO hem de kredi ve mevduatın GSYİH’ye oranı için istikrarlı bir durağan durum ima etmekte olup, KMO’nun durağan durum değeri aşağıdaki formül ile ifade edilebilir:

Modelden elde edilen formül, KMO’nun uzun dönemde ulaşacağı değerin, net kredi-GSYİH oranına (µ) ve bankaların yurt dışından sağladığı fonlamanın GSYİH’ye (θσ) oranına bağlı olduğunu ima ediyor[8]. Tarihsel verilerden elde edilen parametre değerleri kullanıldığında, KMO’nun uzun dönem denge değeri yüzde 130 olarak hesaplanıyor. Diğer bir ifadeyle, bankaların yurt dışı fonlamasının GSYİH’ye oranı ve net kredi-GSYİH oranının geçmiş 13 yıldaki ortalamaları civarında seyretmesi durumunda, KMO oranı yüzde 130 seviyesine yakınsayacak ve uzun dönemde bu seviye etrafında seyredecektir. Grafik 5, söz konusu iki parametrenin farklı kombinasyonları için KMO’nun alabileceği uzun dönem denge değerlerini gösteriyor. Grafik üzerinde iki farklı tarihsel dönemde kaydedilen parametre değerlerinin ve Yeni Ekonomi Programı'nda (YEP) hedeflenen cari dengenin ima ettiği KMO değerleri işaretlenmişitr. Örneğin, parametreler uzun dönemde 2010-2017 ortalama değerleri etrafında kalırlarsa, KMO için uzun dönem denge değeri yüzde 137 olacaktır[9]. Öte yandan, diğer parametreler (2005-2017 değerlerinde) sabit kalmak üzere YEP’te belirtilen hedef cari oranının ima ettiği KMO ise yüzde 115 olarak hesaplanıyor.

Model, KMO’nun herhangi bir başlangıç noktasından denge değerine nasıl bir patika izleyeceğini de öngörmekte. Modelin performansını test edebilmek amacıyla 2005-2017 ve 2010-2017 dönem ortalamalarından hesaplanan iki farklı parametre konfigürasyonu altında modelin ima ettiği patikalar türetilerek, gerçekleşen değerlerle karşılaştırıldı. KMO, 2005 yılındaki gerçek değeri olan yüzde 60’tan başlatılarak 13 yıl süresince simüle edildi. Grafik 6, simüle edilmiş ve gerçek KMO’ları (gerçek KMO polinom trendini de içermektedir) gösteriyor. Simüle edilmiş KMO serileri gerçek KMO’ya oldukça yakın bir seyir izliyor. Kalibrasyonda tarihsel ortalamalar kullandığımız için simüle edilmiş KMO’lar dönem içerisinde gerçekleşen dalgalanmaları yakalayamıyor[10]. Benzer şekilde, 2005-2009 döneminde modelden türetilen KMO eğrilerinin, gerçek KMO’ya göre daha dik olması da bankaların 2005-2009 dönemindeki yurt dışı borçlanmalarının kalibrasyonda kullanılan dönem ortalamasından düşük olmasından kaynaklanıyor.

Modelimiz KMO’nun seyrettiği patikanın makroekonomik dinamiklerle ve ekonominin yapısal özellikleriyle yakından ilişkili olduğunu gösteriyor. İlgili makroekonomik değişkenlerin tarihsel eğilimlerini sürdürmeleri durumunda KMO’nun mevcut seviyelerine yakın bir noktada istikrar kazanacağına ve bu dengede kredilerin de nominal GSYİH büyümesine yakın seviyelerde büyüme göstereceğine işaret ediyor. KMO patikasındaki yataylaşma ve kredi büyüme hızıyla nominal çıktı büyümesi arasındaki makasın daralması, uzun dönem dengesine yakın bir noktaya geldiğimizi teyit ediyor. Bununla birlikte, durağan durum seviyelerinin yapısal parametrelere bağlı olduğu not edilmeli. Örneğin, cari işlemler açığının toplam çıktıya oranının artan tasarruf oranlarına bağlı olarak azalması veya finansal piyasalardaki derinleşmenin bir sonucu olarak bankaların dış borçlanmasının cari açığın finansmanındaki rolünün istikrarlı bir şekilde azalması, KMO’nun uzun dönem denge değerini değiştirebilecektir. Son olarak, bu analizin az sayıda değişken ve ilişkiyi dikkate aldığı, dolayısıyla çalışmada sunulan çıkarım ve tespitlerin geçerliliğinin de çizilen çerçeve ile sınırlı olduğu unutulmamalıdır.

Kaynakça

Betz, F., Oprică, S., Peltonen T., A., Sarlin P. (2014). Predicting distress in European banks. Journal of Banking & Finance, Sayı 45. sayfa 225-241.

Cecchetti, S., G., King, M., and Yetman, J. (2011) .Weathering the Financial Crisis: Good Policy or Good Luck? BIS Working Paper No. 351.

[1] KMO, Basel III tarafından geliştirilen Net İstikrarlı Fonlama Oranına (NİFO) benzemektedir. NİFO, ülkeler tarafından yasal olarak takip edilmeye başlandığında KMO’nun da önemini bir miktar kaybedebileceği düşünülebilir. Ancak, NİFO likidite hesaplamalarında kredi ve mevduata ek olarak başka bilanço kalemlerini de dikkate almakla birlikte kredi ve mevduat kalemleri mevduat bankaları için söz konusu oranın da temel belirleyicisi olmaya devam edecektir.

[2] Örneğin, Betz vd. (2014) ve Cechetti vd. (2011) KMO’nun bankaların finansal sağlamlığı açısından önemli bir gösterge olduğunu bulgulamaktadır.

[3] KMO çok az sayıda ülkede düzenleme konusu olmuştur. Yazarların bilgilerine göre sadece Çin, Güney Kore ve Endonezya’da yasal olarak takip edilmekte olup, üst sınır yüzde 100 veya daha altı bir seviye olarak belirlenmiştir.

[4] Yurt içi birimlerin finansman modellerindeki değişikler, KMO üzerinde belirleyici olabilir. Örneğin, bankaların menkul kıymet ihracı yoluyla ya da doğrudan yurt dışından borçlanmaya yönelmesi veya firmaların menkul kıymet ihracı yerine banka borçlanmasını tercih etmesi KMO’yu artırabilir. Ayrıca kamunun bütçe fazlası vererek yurt içinden daha az borçlanması ya da yurt dışı borçlanmayı tercih etmesi de KMO’yu artırabilir.

[5] Bu notta, “Bir Makro Finansal Bağlantı Hikâyesi: Cari Açıktan Mevduat Yarışına” başlıklı yayınlanmamış bir makalenin bazı sonuçları yer almaktadır.

[6] Yasal sermaye, zorunlu karşılıklar, bankaların devlet tahvili stokundaki değişim gibi diğer faktörler de KMO’yu etkileyebilecektir. Odaklanılan dönem itibarıyla bankaların devlet tahvil stokundaki değişimin dinamikler üzerinde bir miktar etkili olduğu görülmekle birlikte modelin temel öngörülerinde önemli bir değişikliğe neden olmadığı ve analitik çerçeveyi basit tutabilmek için söz konusu kalemler dikkate alınmamıştır. Öte yandan, ilgili etkenler orijinal makalede ayrıntılı olarak analiz edilmektedir.

[7] Bankaların dış borçlanmasını cari işlemler açığı ile ilişkilendirmek, brüt sermaye akımlarının öneminin göz ardı edildiğini ima edebilir. Ancak, diğer birçok gelişmekte olan ekonomide gözlendiği üzere, Türkiye'de de net sermaye akımları brüt sermaye akımlarına tutar olarak oldukça yakındır.

[8] Uzun dönem dengede, hem kredilerin hem de mevduatın büyüme oranının nominal çıktı artış hızına eşit olduğu not edilmelidir.

[9] Menkul değerler cüzdanı (MDC) dikkate alındığı takdirde denge değeri daha düşük olacaktır. Örneğin, bankaların MDC’sinin kredi portföyünün yüzde 10’u civarında istikrar kazandığı varsayıldığında denge değeri yaklaşık 10 yüzde puan daha düşük olarak hesaplanmaktadır.

[10] Analize bankaların menkul kıymet portföyü eklendiğinde, modelin performansı anlamlı bir şekilde artmaktadır. Fakat çalışmada genel dinamiklere odaklanıldığı ve modeli mümkün olduğunca basit tutabilmek için söz konusu bilanço kalemleri analize bu aşamada dâhil edilmemiştir.